我要投稿(工作時間:9:00-17:00)

聯 系 人:靳明偉

聯系電話:010-68576852

“營改增”特殊計算——預征率

征收率:3%;5%(適用于簡易計稅方法)

【注意】“營改增”新增了5%的征收率。主要與實施簡易計稅方法的房地產轉讓、出租有關,也涉及到了個別非房地產項目

預征率:2%;3%;5%(預征率可用于簡易計稅方法,也可以用于一般計稅方法)

一 、預征率的運用

【歸納】

1.一般計稅方法異地預繳稅款的預征率:

建2;租3;轉讓5

2.簡易計稅方法異地預繳稅款的預征率:

建3;租5;轉讓5

3.房地產開發企業一般納稅人

租3;預收3

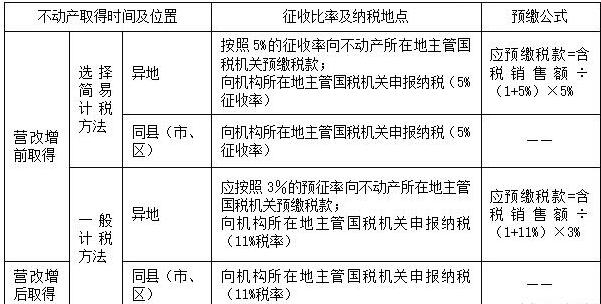

二 、適用預征率計算預征稅款規則

1.常規公式的基本表現為:

一般計稅方法的常規預征稅額=含稅計稅銷售額/(1+稅率)×預征率

簡易計稅方法的常規預征稅款=含稅計稅銷售額/(1+征收率)×預征率

2.“營改增”非房地產企業轉讓不動產有非常規的預征方法。國家稅務總局《納稅人轉讓不動產增值稅征收管理暫行辦法》(國家稅務總局公告2016年第14號第六條明確規定:

其他個人以外的納稅人轉讓其取得的不動產,區分以下情形計算應向不動產所在地主管地稅機關預繳的稅款:

(一)以轉讓不動產取得的全部價款和價外費用作為預繳稅款計算依據的,計算公式為:

應預繳稅款=全部價款和價外費用÷(1+5%)×5%

(二)以轉讓不動產取得的全部價款和價外費用扣除不動產購置原價或者取得不動產時的作價后的余額作為預繳稅款計算依據的,計算公式為:

應預繳稅款=(全部價款和價外費用-不動產購置原價或者取得不動產時的作價)÷(1+5%)×5%

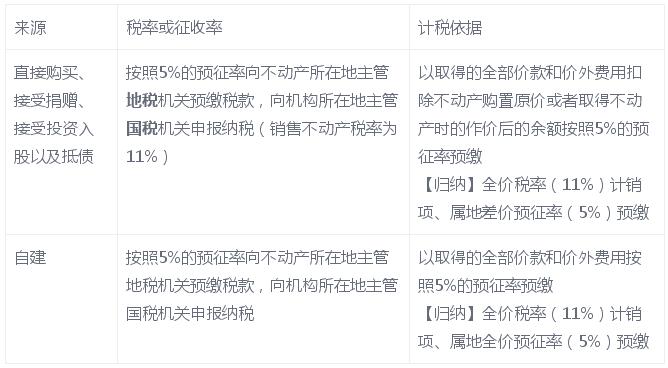

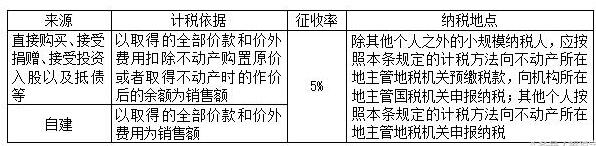

轉讓 (一般納稅人、小規模納稅人、其他個人以外的納稅人)

一般納稅人轉讓其2016年5月1日后取得的不動產的,適用一般計稅方法計稅的規則:

小規模納稅人轉讓其取得的不動產的(除個人轉讓其購買的住房),適用簡易計稅方法計稅,計稅規則歸納為:

其他個人以外的納稅人轉讓其取得的不動產

(1)以轉讓不動產取得的全部價款和價外費用作為預繳稅款計算依據的,計算公式為:

應預繳稅款=全部價款和價外費用÷(1+5%)×5%

(2)以轉讓不動產取得的全部價款和價外費用扣除不動產購置原價或者取得不動產時的作價后的余額作為預繳稅款計算依據的,計算公式為:

應預繳稅款=(全部價款和價外費用-不動產購置原價或者取得不動產時的作價)÷(1+5%)×5%

納稅人跨縣(市、區)提供建筑服務增值稅稅率、征收率及稅收管轄

出租(一般納稅人、小規模納稅人、個體工商戶、其他個人出租)

一般模納稅人出租不動產

? 小規模納稅人出租不動產?

個體工商戶出租住房,按照以下公式計算應預繳稅款:應預繳稅款=含稅銷售額÷(1+5%)×1.5%

其他個人出租不動產,按照以下公式計算應納稅款:

出租住房:應納稅款=含稅銷售額÷(1+5%)×1.5%

出租非住房:應納稅款=含稅銷售額÷(1+5%)×5%

【例題1】機構所在地在B市的甲建筑企業是增值稅一般納稅人,當月在A市取得含稅建筑收入400000元,支付分包款100000元,則甲企業在建筑勞務發生地A市預繳稅款是:

甲企業應在A市預繳稅款=(400000-100000)÷(1+11%)×2%=5405.41(元)。

【例題2】某房地產企業(銷售)的一個房地產開發項目5月收到預收款2000萬元,則應在6月的申報期內向主管國稅局預繳稅款:2000÷(1+11%)×3%=54.05(萬元)

【例題3】某房地產企業(銷售)的一個房地產開發老項目5月收到預收款2000萬元,該企業選擇簡易計稅方法,則應在6月的申報期內向主管國稅局預繳稅款:2000÷(1+5%)×3%=57.14(萬元)

2014年12月5日-6日,由《施工企業管理》雜志社聯合北京天揚君合稅務師事務所舉辦的“施工企業‘營改增’應對策略與實務操作研討會”在浙江杭州順利舉行。